El e-commerce en Argentina, según Alejandro Prince

Por Alejandro Prince 10 de Febrero de 2014En un estudio exaustivo, el Director de Prince Consulting analiza las claves del éxito del e-commerce en 2013

La siguiente nota describe el estado y evolución del Comercio electrónico en Argentina a fin de 2013 y se basa en los emergentes del estudio realizado por Prince Consulting para la Cámara Argentina de Comercio Electrónico (CACE).

El estudio tiene como metodología al meta – research, consolidación de información a partir de dos trabajos primarios de research (uno con entrevistas a directivos de la oferta de comercio electrónico y otro sobre una muestra nacional de usuarios), complementado con desk- research de fuentes primarias y secundarias y fundamentalmente del Estudio del perfil del usuario de Internet 2013 de Prince Consulting.

El Comercio Electrónico ha alcanzado en 2013 ventas por 24.800 millones de pesos (excluyendo IVA), de las cuales 23.000 millones son bajo la modalidad empresa a consumidor (Business to consumer o B2C) y 1.800 millones en operaciones entre consumidores (consumer to consumer o C2C). Esa cifra de ventas representa un crecimiento en pesos del 48,5 % respecto del año anterior.

Se considera como “comercio electrónico” a la suma de los valores de todos los pedidos en firme realizados a través de la web, entre empresas y consumidores y entre consumidores, con independencia del medio o forma de pago, y de la forma o lugar de entrega, en un proceso percibido como continuo por el usuario.

Esa cifra de ventas en línea (b2c+c2c) representa un 19,6 % del mercado total de TIC en Argentina ($ 126.469 millones de pesos en 2013), considerando productos y servicios e infraestructura de telecomunicaciones, internet e informática. Se estima que el Comercio Electrónico en Argentina representa un 8,3 % del comercio electrónico en la Región de Latinoamérica y Caribe.

Un dato complementario de la relevancia de Internet en el comercio es que además de las ventas que se realizan en línea, más de un 73,4 % de los usuarios de Internet consulta regularmente en la web para analizar sus opciones de compra en tanto en el mundo físico como online, tomando en muchos casos la decisión de compra del producto o servicio y del proveedor en línea, aunque efectúe la compra posteriormente en un establecimiento físico. Esto tiene un efecto de creación de ventas físicas que se estima en aproximadamente unas 8 veces el comercio electrónico directo. Para el año 2013 representaría unos 200 mil millones de pesos.

A estos valores de venta online e impactos indirectos del fenómeno online en las ventas físicas podemos sumar otras actividades económicas sectoriales:

- Publicidad en línea. Durante el año 2011 representaron en Argentina 1.147 millones de pesos, que se incrementaron a 1.550 millones de pesos en 2012 (35 % de crecimiento anual), y alcanzaron los 2.100 millones de pesos a lo largo del año 2013 (35,5 %).

- Clasificados on-line, es estimado por los principales actores en algo más de 150 millones de pesos, concentrado en búsquedas laborales, clasificados de autos y de propiedades, que representan más del 80% del total.

- El Marketing Digital y el Mail Marketing por su parte adicionan un estimado de $ 80 millones de pesos al monto total de negocios en Internet.

- El impacto de la búsqueda de información, comparación de precios y toma de decisión de compra online luego concretada en locales físicos se estima en 8 veces la venta online, unos 200 mil millones de pesos. Más de 3 cuartos de los usuarios de internet manifiestan el uso de esta práctica con frecuencia.

Los 25.000 millones de pesos del b2c+c2c, sumados a los 2.350 millones de la publicidad, clasificados y marketing online, más el impacto indirecto en la venta física y el b2b ($ 250 mil millones) arroja un resultado total de 477 mil millones de pesos.

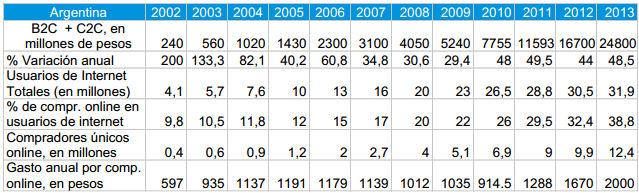

Principales indicadores del comercio electrónico en Argentina, 2002-13:

Como se desprende del cuadro anterior, el comercio electrónico ha crecido no sólo en cantidad de usuarios, sino en monto, frecuencia y cantidad de operaciones.

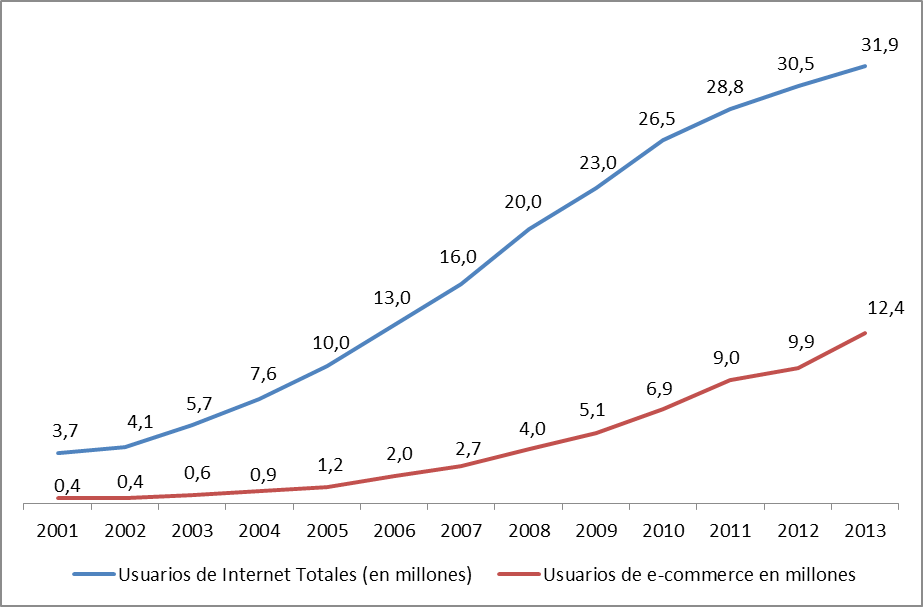

Usuarios de Internet y compradores online en Argentina:

Asimismo, se ha crecido en cantidad de empresas oferentes. La actividad de comercio electrónico se concentra en unas 50 a 100 empresas medianas y grandes en cuanto a su participación del negocio en línea, pero existen más de 40.000 pequeños “revendedores” en línea, muchos de ellos personas físicas o micro-emprendimientos, algunos de ellas con un bajo grado de formalización. Estas empresas y revendedores representan entre todos más de un tercio del volumen de la venta online.

En cuanto al año de inicio de actividad de la venta on-line para las empresas entrevistadas, en promedio tienen 6 años de experiencia o actividad de venta on-line (un 50% tiene unos 5 años haciendo venta online). El antecedente más antiguo es Mercado Libre que inició la venta en 1999, hace 14 años, y entre los más recientes destacan varias decenas de reconocidas marcas del rubro indumentaria.

Un 68 % de las operaciones de e-commerce se concentran en la CABA y GBA (AMBA), representando todo el interior un 32%. Respecto de la forma de pago, el 83,4% de la ventas se formalizan con tarjeta de crédito, un 14,8% con efectivo y el resto por transferencia bancaria y otras formas.

Un 22,4% de los clientes retira el producto en la sucursal o depósito de la empresa vendedora, y el 77,6% restante de los clientes recibe la mercadería mediante algún sistema y empresa de logística. Estos envíos se abren a su vez en dos grandes modalidades, un 57,5% del total lo recibe a domicilio y un 20,1% lo retira en algún punto de distribución de la empresa de logística.

Un elemento novedoso pero distorsivo a lo largo de 2013 fue el fuerte crecimiento de las compras de usuarios argentinos de internet en los llamados “sitios chinos”. De acuerdo a los datos relevados del estudio de demanda y de la información recogida en las entrevistas de oferta, se puede afirmar que hubo un 10% de los compradores on-line argentinos que desvió algunas de sus compras a estos sitios. Asimismo, y aunque realizaron compras repetidas, el monto de las mismas fue inicialmente muy pequeño (compradores varones, comprando gadgets electrónicos), pero al incorporarse mujeres que adquirieron indumentaria el mismo tendió a crecer fuertemente. Esta tendencia sufrió un freno ante la notoriedad de los artículos periodísticos y del accionar de los organismos impositivos y aduana.

En resumen, el monto total comprado bajo esta modalidad estaría entre los 500 y los 800 millones de pesos, que no se incluyen en nuestra cifra de comercio electrónico en argentina. En el inicio de este fenómeno parecía ser más una creación de demanda mediante el ofrecimiento de gadgets muy baratos y novedosos, pero al incluirse la indumentaria parece evidente que hay un desvío de comercio. Si bien el consumidor argentino es proclive por distintos motivos a comprar en sitios del extranjero, lo inverso, es decir, extranjeros comprando en sitios argentinos, es muy poco frecuente. Esto explica que en promedio para todas las empresas de la muestra, las compras desde el exterior han representado solo un 2,7%. Principalmente, se trata de adquisición de entradas a espectáculos locales desde países limítrofes.

Por más que un 76,5 % de las empresas de venta en línea utilizan las redes sociales para la promoción y un 41,2 % la usan para hacer ventas, el impacto final y real es estimado en un porcentaje muy bajo: 3,9%.

El 72,2 % del tráfico a los sitios de venta es tráfico directo y proveniente de “buscadores pagos” por partes casi iguales, en tanto redes atrae un 9,4 % y e-mail mktg un 7,6 %. El 10,% restante obedece a display, cupones y otras acciones. Pero, midiendo ventas y no tráfico, los números cambian, tráfico directo pasa a representar un 56,9 % de las mismas, seguido de más lejos por buscadores con 24,4% siendo el 18,7% restante explicado por todas las otras opciones de promoción de visitas. La tasa de conversión es en promedio del 2,1 % pero esta cifra es afectada por algunos pocos casos particulares de tasas muy altas, siendo más representativo considerar que para la gran mayoría de las empresas la tasa de conversión se ubica entre un 0.6 y un 1,4%.

Un 36 % de las empresas ha implementado alguna forma de m-commerce (catálogo o carrito) recién durante 2013 o fines de 2012, pero el impacto en ventas para estas empresas de comercio móvil fue sólo de entre un 2% y un 5%.

Para el año 2014 considerando el escenario político y económico actual, las principales empresas del sector consultadas proyectan un crecimiento de más del 42 % en pesos, dependiendo de la inflación nominal efectiva. De esa forma el volumen del comercio electrónico (B2B + B2C) en 2014 podría superar los 35 mil millones de pesos.

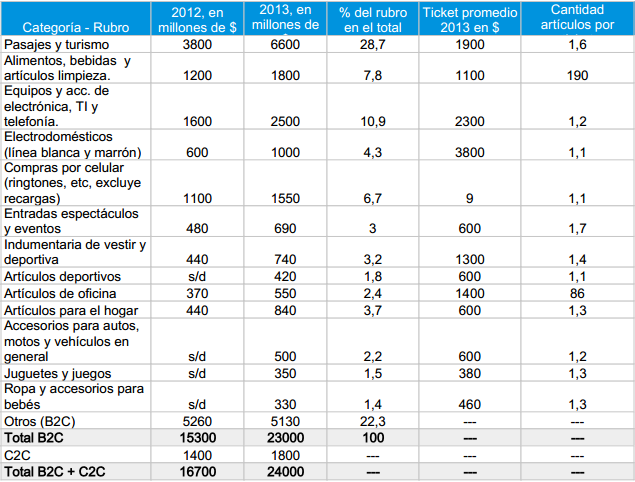

El comercio electrónico tiene varios rubros o subsectores con comportamientos e indicadores muy diferentes entre sí, como se refleja en el siguiente cuadro:

Comercio electrónico por rubro: principales indicadores

Nota: Sólo se han discriminado o identificado a aquellos rubros con mayor peso o participación en las ventas electrónicas totales realizadas en el país.

Aceleradores presentes y futuros del e-commerce

Varios elementos se han conjugado los últimos años para el fuerte crecimiento del comercio electrónico:

- El continuo crecimiento del número total de usuarios de Internet en el país: de 7,6 millones de usuarios en 2004 a 31,9 millones a fin de 2013, es decir se multiplicó por 4 en una década.

- El crecimiento sostenido de la proporción de usuarios de internet que realizan compras en línea: de un 10,0 % aproximado en 2001 al 38,8 % en 2013. Año en que los compradores en línea superan los 12 millones de personas.

- Fuerte incremento de la variedad de rubros, productos y servicios ofrecidos, y asimismo incrementos en la cantidad de artículos comercializados en línea. Por ejemplo, en el rubro indumentaria y accesorios de vestir, en los dos últimos años se han incorporado numerosas y reconocidas marcas a esta modalidad de venta, y asimismo han surgido diversos market places multimarcas.

- En el rubro alimentos y bebidas (supermercados) a las dos grandes cadenas que comercializaban on-line desde hace varios años (Coto y Jumbo/Disco) se sumó Wallmart hace un año, y asimismo se incrementaron las bocas que ofrecen venta on-line en el interior del país.

- Importante aumento de las conexiones de internet: de 130 mil conexiones en 2001 a 6,6 millones de banda ancha fija paga en 2012.

- Asimismo han crecido exponencialmente las conexiones de Banda Ancha móvil alcanzando los 16 millones al finalizar 2013. Adicionalmente se siguen desarrollando los accesos semipúblicos (WiFi en bares, hoteles, etc) y otras modalidades de conexión privadas y/o públicas, gratuitas u onerosas.

- La mejora en la confianza y percepción de seguridad de las transacciones por parte de los usuarios de Internet, así como de la satisfacción con las operaciones realizadas y esta modalidad de compra.

- Durante el año 2013 continuó el efecto de los planes de cuotas sin interés y atractivos descuentos, situación que podría revertirse este año debido a la situación macroeconómica. En algunos casos el abuso de promociones ha aumentado la confusión y producido un descreimiento en los precios, calidad o servicios ofrecidos. La situación macroeconómica deberá hacer más cautelosa a la oferta en el uso de estas herramientas comerciales.

- Ha mejorado la seguridad implementada por los sitios de la oferta sectorial pero sobre todo se ha incrementado la confianza de los usuarios en esta seguridad. por efecto positivo de la curva de experiencia y contagio.

- En los últimos dos años se incrementó la bancarización en más de un 16% así como el parque de tarjeta-habientes en más del 15%.

- La movilidad.. Un impresionante crecimiento de los dispositivos móviles (tablets y smartphones) y de la banda ancha o conectividad móvil que amplía los lugares y momentos de uso de internet y de las aplicaciones y servicios.

- Aumento de los usos y consumos lúdicos. Ingreso de nuevos usuarios de niveles socioeconómicos medios-bajos.

- Se consolida el efecto de las innovaciones en los servicios de los medios de pago y de las empresas de logística. Por ejemplo en retiro en sucursal local.

Los factores enunciados han sido y serán, al menos durante el medio plazo, aceleradores del comercio electrónico local. Mientras que el crecimiento neto de usuarios nuevos de internet se está desacelerando por razones sociodemográficas, la proporción de compradores online sigue creciendo respecto de aquellos.

Más allá de ese factor, el crecimiento neto del comercio online dependerá cada vez más de la “micro”. De la calidad de la oferta y sus productos, precios y servicios; y del incremento del uso de esta modalidad de compra por parte de los usuarios actuales. Más compradores, más frecuencia de compra, de más productos y servicios, y de mayor monto promedio. Sintonía media, y fina.

Más información: www.princeconsulting.biz.